8 Loopholes für mehr Geld im Studium (Österreich-Edition)

Die Meisten der Tricks wirst du hoffentlich schon kennen. Hier erfährst du aber wie die Subentionen und Steuervorteile sich verhalten, wenn man sie gemeinsam nutzt. Nicht alles was Förderung heißt bleibt dir auch in der Geldbörse.

Wohnbeihilfe

Die Wohnbeihilfe ist eine Förderung für gemietete Wohnungen. Wer wann und wie viel Wohnbeihilfe bekommt ist vom jeweiligen Bundesland abhängig. Generell lässt sich aber sagen, dass es für Studierende in Studentenheimen und Besitzern von Eigentumswohnungen keine Unterstützung gibt. Ich war kurz in Versuchung eine Tabelle mit allen wahrscheinlich relevanten Voraussetzungen zu erstellen, doch das habe ich schnell wieder verworfen, weil die Infos nicht all zu lange aktuell

sein werden.

Der Kriterienkatalog beinhaltet unter anderem die folgenden Kriterien:

- Haushaltseinkommen

- Haushaltsgröße

- Anzahl der Kinder im Haushalt

- Aufenthaltsdauer in Österreich

- Größe der Wohnung

- Preis pro Quadratmeter

- Generelle Bedürftigkeit

| Bundesland |

|---|

| Burgenland |

| Kärnten |

| Niederösterreich |

| Oberösterreich |

| Salzburg |

| Steiermark |

| Tirol |

| Vorarlberg |

| Wien |

Besondere Berechnung

Die besondere Berechnung ist eine nicht immer ganz deutlich beschriebene Berechnung der Wohnbeihilfe. Genau genommen ist es ein internes Regelwerk welches festlegt, was denn überhaupt Einkommen im Sinne Wohnbeihilfe ist und wann eine besondere Bedürftigkeit vorliegt. So kann in Oberösterreich die besondere Berechnung beantragt werden, was Studierenden erlaubt, nicht das reguläre Einkommen anzugeben, sonder das Einkommen nach Abzug der Werbungskosten. Hierbei sind Werbungskosten als Begriff aus dem Steuerrecht zu verstehen, er umfasst alle Kosten die notwendig sind um den ausgeübten Beruf nachgehen zu können. Ein klassisches Beispiel für solche Werbungskosten ist der Laptop der unbedingt für das Studium benötigt wird.

Selbsterhalterstipendium

Nicht ganz so kompliziert wie die Wohnbeihilfe ist das Selbsterhalterstipendium geregelt. Es gilt in allen Bundesländern gleichermaßen und ist durch ein Bundesgesetz geregelt. Das Konzept hinter dem Selbsterhalterstipendium ist das folgende:

Wie lange muss ich mich selbst erhalten haben?

| Alter zu Studienbeginn | erforderlicher Selbsterhalt |

|---|---|

| bis 29 Jahre | 4 Jahre |

| 30 Jahre | 5 Jahre |

| 31 Jahre | 6 Jahre |

| 32 Jahre | 7 Jahre |

| 33 Jahre | 8 Jahre |

| 34 Jahre | 9 Jahre |

| ab 35 Jahre | Altersgrenze überschritten |

Wie hoch ist der Betrag den ich verdient haben muss?

Wer bereits 4 Jahre lang richtig gearbeitet hat, darf sich nun voll und ganz auf das Studium konzentrieren.

€ 8.580,00 (Brutto minus Sozialversicherung) pro Jahr

Wenn nur für Teile des Jahres eine Selbsterhalterzeit vorliegt, so wir diese Zeit anteilsmäßig berücksichtigt. 8.500,00 / 12 = 709,00 Brutto-Monatslohn inkl 13.+14. Gehalt. Würden wir das Urlaubs- und Weihnachtsgeld in das Monatseinkommen nicht hinein rechnen kommen wir auf ~ 608,00 €. Die 709,00 € können auch durch Einkünfte während der Lehrzeit, Waisenpension oder Arbeitslosengeld erwirtschaftet worden sein.

Unabhängig vom Einkommen zählen außerdem als Selbsterhalterzeit:

- Freiwilliges soziales Jahr

- Zivildienst

- Bundesheer

- Ausbildungszeiten (zB. nachgeholte Lehre, Schulungen durch das AMS, …)

Es sollte also beinahe einem jeden arbeitenden Menschen (mit Matura) möglich sein, dieses Subvention zu beanspruchen.

Höhe der Förderung

Die maximale Höhe der dieser Förderung beträgt 715,00 €, welche jedoch bis zum 24. Lebensjahr noch um die Familienbeihilfe erhöht wird. In Summe ist also von ca. 850,00 € die Rede. Oder in anderen Worten: Die Förderung wird um die ausgezahlte Familienbeihilfe reduziert – das Geld kommt so oder so, nur die Auszahlungsstelle ändert sich.

Einkommensgrenzen

10.000 € = Bruttolohn – Sozialversicherung – Werbungskosten – Sonderausgaben

Alles inkl. Sonderzahlungen und etwaige Prämien

Alles was über die 10.000,00 € hinaus verdient wurde, muss an die auszahlende Stelle zurück gezahlt werden. Verdient man also 11.000,00 € muss man 1.000,00 € zurückzahlen, man muss also nur den Betrag zurück zahlen den man über die Grenze (10.000,00 €) hinaus verdient hat. So braucht man keine Sorgen zu haben, nur weil man einmal einen Tausender zu viel verdient hat, man verliert nur besagten Tausender.

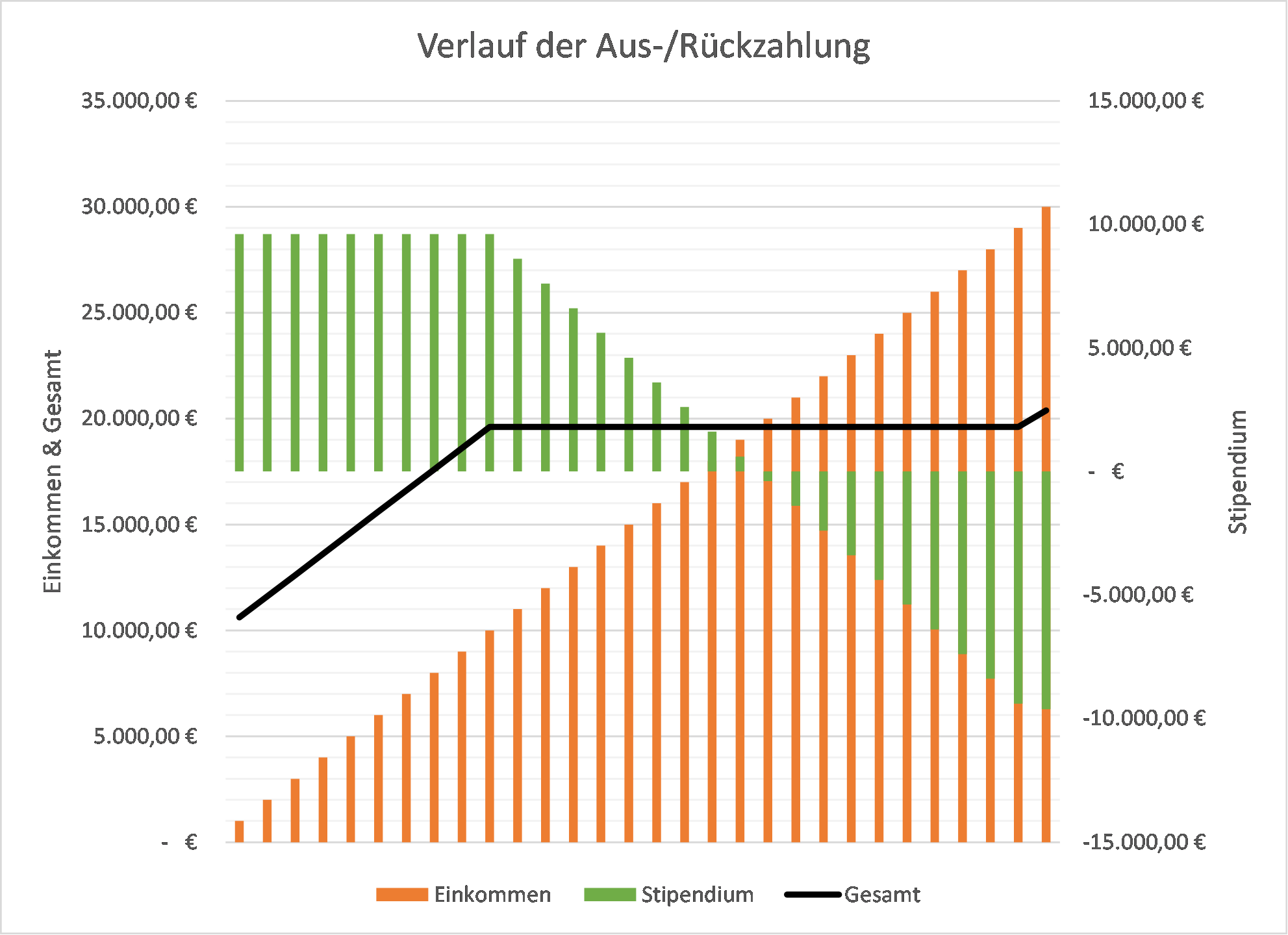

Deiner Motivation mehr zu verdienen muss ich hiermit einen kleinen Dämpfer geben. Wegen der oben gezeigten Rückzahlungsfunktion, ist dein Gesamteinkommen (Stipendium + Gehalt) konstant für alle Gehälter zwischen 10.000,00 € und 19.612,00 €. Du kommst also auf gleiche Resultat indem du die Zuverdienstgrenze ausreizt und nichts zurück zahlst, oder mehr arbeitest und das gesamte Selbsterhalterstipendium zurück zahlst.

Studienwechsel

Du darfst dein Studium 2 mal wechseln ohne negative Konsequenzen befürchten zu müssen. Beachte aber, dass du spätestens im jeweils zweiten Semester wechseln darfst, da sonst dein Anspruch verloren geht. Der moralisch wertfreie Ratschlag: Wer sich ein möglichst gemütliches und auch finanziell sorgenfreies Studium bereiten will sollte sein Studium zwei mal wechseln und dabei möglichst viele überlappende Lehrveranstaltungen haben.

Beispiel-Plan:

Ziel: Bachelor-Abschluss in Wirtschaftswissenschaften

Vorgehen:

- Zwei Semester lang ein artverwandtes Studium absolvieren (zB. Wirtschaftspädagogik, Soziologie, Sozialwirtschaft, Wirtschaftsrecht, uvm.)

- Erster Studien Wechsel zu einem anderen dem Ziel-Studium verwandtem Studium

- Zwei Semester lang das artverwandtes Studium absolvieren

- Erster Studien Wechsel zum Ziel-Studium

- Profit

Wer es geschickt anstellt und in den ersten beiden Studienfächern viele Kurse absolviert, die auf das Ziel-Studium anrechenbar sind, kann den Bachelor-Abschluss entweder in Mindeststudienzeit oder, wer mag, auch in insgesamt 11 Semester erreichen.

11 Semester = 2 x 2 Semester artverwandte Studien + 6 Semester Zielstudium + 1 Toleranzsemester

Etwaige Erhöhungen des Stipendiums

Um alle weiteren Umstände (geschiedene Eltern, Waisenpension usw.) zu berücksichtigen empfehle ich dir den Stipendien-Rechner der Arbeiterkammer, du findest ihn hier. Der hier verlinkte Stipendienrechner der Arbeiterkammer kann dir die exakte Höhe deines (Selbsterhalter-)Stipendiums benennen und dir auch sagen, ob du unter Umständen noch mehr bekommst. Diese Aufschläge ergeben sich aus der familiären Situation wie etwa Scheidung, Todesfälle, eigene Erziehungsverpflichtungen und viele mehr.

Arbeitslosengeld

In Österreich ist es möglich Arbeitslosengeld zu beziehen und zur selben Zeit aktiver Studierender zu sein. Um vom AMS während des Studiums Geld zu bekommen müssen die die üblichen Bedingungen erfüllt sein:

- Man muss als arbeitslos gemeldet sein.

- Der Arbeitswille muss gegeben sein.

- Man muss arbeitsfähig sein, also gesund und generell in der Lage zu arbeiten.

- Der Arbeitsvermittlung gegenüber muss man aufgeschlossen sein.

- Bereitschaft einen Job mit mindestens 20 Stunden/Woche anzunehmen

- Nachweis der Mindestbeschäftigungsdauer, d.h. ein vollversichtertes Dienstverhältnis haben

- unter 25 Jährige: 26 Wochen der letzen 52 Wochen

- 25 Jährige und ältere: 52 Wochen der letzen 104 Wochen

- Die maximale Bezugsdauer ist noch nicht ausgeschöpft.

Dauer

Generell wird das Arbeitslosen Geld für 20 Wochen gewährt, doch es gibt eine Reihe von besonderen Regelungen, welche die Bezugsdauer verlängern können. Für dich als junger Student wird es wohl eher nicht der Fall sein, dass du Nutznießer des verlängerten Arbeitslosengeldes sein wirst, aber besonders wenn du bereits Berufserfahrung hast oder gar ein Selbsterhalterstipendium beziehen kannst, ist hier was dabei für dich. Die Verlängerungen kommen wie folgt daher:

- 3 Jahre vollversichter gearbeitet: 30 Wochen

- älter als 40 Jahre & mindestens 6 der letzen 10 Jahre vollversichter gearbeitet: 39 Wochen

- älter als 50 Jahre & mindestens 9 der letzen 15 Jahre vollversichter gearbeitet: 52 Wochen

Arbeitslosenversicherung

Allgemein gilt, dass man Arbeitslosenversicherung bezahlt, sobald die Geringfügigkeitsgrenze (2020: 460,66 € pro Monat) überschritten wird. Du kennst das sicher als Abzug auf deinem Lohnzettel. So kann es gut sein, dass zu zwar keine Lohnsteuerabzüge da stehen hast, aber sehr wohl die Sozialversicherung, die mitunter die Arbeitslosenversicherung enthält.

KeSt-Befreiung

In Österreich sind Kapitalerträge generell mit 27,5 % besteuert. Zinserträge auf Geldeinlagen wie Sparbücher, Girokonten und Taggeldkonten gilt jedoch der alte Steuersatz von 25,0 %. Wer beispielsweise 2.000,00 € auf dem Sparbuch hat und pro Jahr 2,5 % Zinsen erhält, hat 50,00 € brutto Kapitalerträge. Von diesen 50,00 € werden direkt durch die Bank 12,50 € an das Finanzamt abgeführt. Somit hast du nach einem Jahr insgesamt 2.037,50 € auf deinem Sparbuch.

Jetzt sollten alle kritischen Studienbeginner aufschreien und im Einklang rufen:

Ja, genau so ist es – aber nur wenn es mittels Formular E3 beim Finanzamt beantragt wird. Doch nicht so schnell. Es gibt noch ein paar Spitzfindigkeiten zu beachten. Es muss uns klar sein, dass es nicht viele Studierende gibt, die von der KeSt-Befreiung profitieren können – Zielgruppe: Kinder reicher Eltern.

Höhe der Rückerstattung

Zuerst wird die Kapitalertragsteuer durch das Kreditinstitut abgeführt und wir haben erst im Nachhinein die Möglichkeit eine Rückerstattung zu beantragen. Für Empfänger der Familienbeihilfe gilt, dass nur jene KeSt zurückgezahlt wird, die 700,80 € im Jahr übersteigt. Wurden also 800,00 € KeSt geleistet , kann sich 99,20 € zurück holen.

Rechenbeispiel: KeSt-Erstattung mit Familienbeihilfe

Wer sich von der KeSt befreit schneidet sich bei der Familienbeihilfe ins eigene Fleisch. Rechne es dir durch!

Ausgangslage:

- 10.000,00 € am Sparbuch

- 2%ige Versinsung

- 200,00 € brutto Zinsen –> 50,00 € KeSt und 150,00 € netto Zinsen

Wir merken, da gibt es ein Problem! Da war ja was mit 700,80 € und damit, dass nur jene KeSt die darüber liegt zurück erstattet werden kann (wenn Familienbeihilfe bezogen wird). Sollen wir auf die Familienbeihilfe verzichten um uns die KeSt in Höhe von 50,00 € zurück zu holen? Nein!

Die Familienbeihilfe beträgt, ab dem 19. Lebensjahr 165,10 € pro Monat, also 1981,20 € pro Jahr. Da brauchen wir nicht lange überlegen ob wir die mickrige Steuer zurück wollen oder lieber fast 2k haben möchten. Ich möchte es aber nicht unserem Bauchgefühl überlassen, diese Entscheidung zu treffen. Wir haben die Zahlen wir können es ausrechnen:

1981,20 € / 25 % KeSt / 0,75 % Verzinsung p.A. = 1.056.640,00 €

1981,20 € / 25 % KeSt / 2 % Verzinsung p.A. = 396.240,00 €

1981,20 € / 25 % KeSt / 4 % Verzinsung p.A. = 198.120,00 €

Es zeigt sich, dass die Empfänger der Familienbeihilfe mit sehr hoher Wahrscheinlichkeit besser fahren werden, wenn sie diese weiterhin beziehen und der KeSt-Befreiung nicht all zu viel Aufmerksamkeit schenken. Wirkliche relevant ist diese erst für Vermögen, bei denen du auf einer Webseite die armer-student.de heiß eh völlig falsch bist 😂

Rechenbeispiel: KeSt-Erstattung ohne Familienbeihilfe

Anders als wie in unserem Szenario mit der Familienbeihilfe, brauchen wir hier gar nicht lange erst viel herum rechnen. Wenn die Bemessungsgrundlage der Steuer 11.000,00 € nicht überschreitet, eilen wir zum Formular E3. Es ist nun Zeit dem Begriff der Bemessungsgrundlage (kurz BMG) unter die Lupe zu nehmen 🔍.

Man nehme die unversteuerten Zinserträge füge das jährliche Bruttoeinkommen (inkl. 13. und 14. Gehalt) hinzu, zieht davon die Sozialversicherung (nicht die Steuer, falls am Lohnzettel) und zuletzt ziehen wir noch die Werbungskosten ab. Wir haben nun unsere BMG zur Errechnung der Steuer. So lange wir hier unter 11k sind, können wir eine Rückerstattung der KeSt beantragen.

Familienbeihilfe

Die beträgt ab dem 19. Geburtstags des Studierenden 165,10 € und wird bis zum vollendeten 24. Lebensjahr ausbezahlt. Beantragt kann sie nur durch die Eltern werden, die auch Empfänger dieser Subvention sind. Seit 2013 besteht aber die Möglichkeit die Direkte Auszahlung an das Kind zu beantragen.

Anforderungen

- Einmaliger Leistungsnachweis von mindestens 16 ECTS-Punkten nach dem zweiten Semester aus dem Hauptstudium

- Nicht-Überschreiten der Bezugsdauer, also gesetzlichen Studiendauer plus ein Toleranzsemester oder bei ein Dauer des Studienabschnittes plus ein Toleranzsemester (maximal aber 1 Jahr auf Tolernazbasis)

- Das Studium muss zur Fortsetzung gemeldet sein, zahl also deinen ÖH-Beitrag und lass dich nicht exmatrikulieren

Kombination: Familienbeihilfe + Studienbeihilfe/Selbsterhalterstipendium

Egal welche Form der Studienbeihilfe zu bezogen hast, ab deinem 24. Geburtstag wird sich die Art der Auszahlung geringfügig ändern. Bisher hast du eine große Auszahlung von der Stipendienstelle des Wissenschaftsministeriums erhalten, doch dieser Betrag wird nun von zwei verschiedenen Stellen ausbezahlt werden. Der Großteil wird immer noch von der Stipendienstelle kommen, der kleinere Anteil in Höhe der Familienbeihilfe wird dir aber vom zuständigen Finanzamt ausbezahlt werden. In Wirklich bleibt der Betrag beim Alten, nur die Aufteilung wird anders.

Zusatzeinkommen

Es dürfen ohne Abstriche 10.000,00 € dazu verdient werden. Ein jeder Euro, der darüber hinaus verdient wird, muss von der Familienbeihilfe zurückgezahlt werden. Es ist nicht so, dass man die gesamte Förderung verliert, nur weil man Einnahmen über den Grenzwert hatte.

Günstiger Studienerfolg

Stelle dich mit deinen Vortragenden gut, dann fällt dir dir auch der Leistungsnachweis ganz leicht 😉

Immer wieder ist in Verordnungen die Familienbeihilfe und andere Stipendien betreffend vom guten Studienerfolg zu lesen. Doch was ist gut? Ich hab mir doch wirklich Mühe gegeben… Zum Glück brauchen wir nicht rätseln was dem Vater Staat gut genug ist um uns zu unterstützen. Um einen günstigen Studienerfolg nachweisen zu können müssen die folgenden vier/drei Punkte erfüllt sein:

- Positiver Leistungsnachweis

- Anspruchsdauer ist nicht Überschritten

- Max. zwei Studienwechsel nach nach spätestens zwei Semester

- Optional: Wenn es im Curriculum Studienabschnitte gibt, muss der erste Abschnitt innerhalb der doppelten Zeit plus ein Semester absolviert worden sein

Leistungsnachweis mal anders

So wie die oben genannten Kriterien des Studienerfolgs ist auch der Leistungsnachweis detailliert im Studienförderungsgesetzes definiert. Hierbei wird unterschieden nach der Art der Hochschule auf der man aktiv ist. Relevant sind für den Leistungsnachweis nur ordentliche Studien und außerordentliche Studien sind für den Leistungsnachweis wertlos und nichtig.

Bachelor-/Diplomstudien:

nach dem 2. Semester: 30 ECTS-Punkte oder 14 Semesterstunden nach dem 6. Semester (des ersten Abschnittes): 90 ECTS-Punkte oder 42 Semesterstunden

Bei Diplomstudien muss der erste Abschnitt in der Normstudiendauer plus einem Toleranzsemester absolviert werden.

Masterstudien: nach dem 2. Semester: 20 ECTS-Punkte oder 10 Semesterstunden aus dem subventioneren Studium nach dem 6. Semester: 90 ECTS-Punkte oder 42 Semesterstunden

Doktoratsstudien: nach dem 2. Semester: 12 ECTS-Punkte oder 6 Semesterstunden nach dem 6. Semester: Dissertationsbetreuer muss den Fortschritt der Dissertation bestätigen

Studierendenvertretung (Hochschülerschaft) alias ÖH

Geringfügige Jobs stacken (ohne Sozialversicherung nachzuzahlen)

Es gibt in Österreich eine Geringfügigkeitsgrenze für das Einkommen unterhalb von der keine Sozialversicherungsbeiträge durch den Angestellten zu bezahlen sind. Im Jahr 2020 liegt diese Grenze bei 460,66 € pro Monat. Wenn man also einmal beim Penny und auch beim Notar geringfügig angestellt ist und dann die Geringfügigkeitsgrenze überschreitet, ist meiner einer Nachzahlung zu rechnen. Diese Nachzahlung wird ungefähr 15 % deiner Gesamteinkünfte betragen. Du darfst mit einer Rechnung im Oktober des Folgejahres rechnen, wobei die Zahlungsfrist nur ein Monat beträgt. Halte dir also deine Beiträge sicherheitshalber zurück, denn die Sozialversicherungen sind weniger kulant als das Finanzamt.

Beispiel

Gerechnet wird die Geringfügigkeitsgrenze immer monatsweise. Um es zu verdeutlichen:

| Mai | Juni | Juli | August | |

|---|---|---|---|---|

| Geringfügiger Job Nr. 1 | 400,00 € | 400,00 € | 400,00 € | 200,00 € |

| Geringfügiger Job Nr. 2 | 0,00 € | 400,00 € | 400,00 € | 200,00 € |

| Summe | 400,00 € | 800,00 € | 800,00 € | 400,00 € |

| Nachzahlung | Nein | ca. 120,00 € | ca. 120,00 € | Nein |

Loophole

Geringfügige Beschäftigungen kumulieren nur innerhalb eines Sozialversicherungsgesetzes. Somit kannst du im einmal normal nach dem Allgemeinen Sozialversicherungsgesetz angemeldet sein, und ein anderes mal bei der Sozialversicherung der Bauern.

Du kannst in jedem Gesetz die Geringfügigkeitsgrenze ausreizen ohne Sozialversicherung nachzahlen zu müssen:

Mögliche Rechtsnormen der Sozialversicherung:

- ASVG – Allgemeines Sozialversicherungsgesetz

- GSVG – Gewerbliches Sozialversicherungsgesetz

- FSVG – Freiberuflich Selbstständigen-Sozialversicherungsgesetz

- SVG – Bauern-Sozialversicherungsgesetz

Für den Fall, dass du dir unsicher bist, wie du versichert bist, kann dein Arbeitgeber dir das ganze in Windeseile beantworten. Dein Chef weiß garantiert an wen er Versicherungsbeiträge abführen muss 💸

Der Haken

Nur selten ist kein Haken an der Sache…

Es ist zwar schön keine Sozialversicherung zahlen zu müssen und brutto für netto einzustreifen, aber das hat auch einen Haken. Da du keine Beiträge in die Sozialversicherung einzahlst, bist du auch nicht pensions- oder arbeitslosenversichtert.

Die Lösung

Bis zu deinem 27. Geburtstag kannst du dich mit deinen Eltern mitversichern. Durch diese Mitversicherung hast du jedenfalls eine Krankenversicherung und eine Unfallversicherung, deine wichtigsten Gesundheitsbelange sind also abgesichert.

Rezeptgebührenbefreiung

Wer im Monat unter 966,65 € verdient und in einem Single-Haushalt wohnt, kann sich von den Rezeptgebühren befreien lassen. Das passende Formular kannst du dir hier herunterladen. Wenn wir schon dabei sind – wer sich von den Rezeptgebühren befreien kann, der darf sich ebenso von den GIS-Gebühren befreien. Doch damit noch nicht genug, es gibt auch eine Befreiung der Öko-Strompauschale, die du still und heimlich mit der monatlichen Stromrechnung abrückst. Wir reden hier von ca. 50,0 € im Jahr, das ist verhältnismäßig wenig und wird zu einem späteren Zeitpunkt noch genau unter die 🔎 genommen. Du willst die wichtigsten Punkte meistern, nicht die 1000 wertlosen Optimierungen.

Freiwillige Pensionsversicherung

Pensionsversichert sind alle Angestellten, die in einem Dienstverhältnis stehen und überhalb der Geringfügkeitsgrenze verdienen. Für Studierende, die geringfügig beschäftigt sind, besteht die Möglichkeit sich freiwillig zu versichern. Sicher hast du schon von Boomern gehört, die sich nach der Pension sehnen und von „ihren Jahren“ reden, die sie angehäuft haben. Diese Pensionsjahre sind Jahre, in denen man pensionsversichert ist.

Als Student kann man sich zwar kostenlos mit den Eltern mitversichern lassen, aber das ist nur eine Krankenversicherung. Um den Anspruch auf eine staatliche Pension zu erwerben, muss man in die Pensionsversicherung einzahlen. Neben einer geringfügigen Beschäftigung müssen 65,03 € monatlich einbezahlt werden.

Voraussetzungen

- Geringfügige Beschäftigung

- Studiendauer um nicht mehr als 4 Semester

- Maximal 2mal das Studium gewechstelt

- Unter 10.000,00 € im Jahr verdienen

- Das Wichtigste: Das Formular muss ausgefüllt und abgegeben sein!

Kosten

65,03 € – wobei mit Inflationsanpassungen bald die 80,00 € erreicht sein werden.

Nutzen

Pensionsjahre. Für die Berechnung der Pension zählen diese Jahre mit 0,00 €. Das mag sich schlecht anhören, aber die Alternative ist es, sich im Alter Pensionsjahre nachzukaufen. Bis zum 60. Lebensjahr kostet so ein Jahr 1.224,36 €, danach wird der Preis auf 2.865,00 € angehoben. Verglichen mit pessimistisch gerechneten 900,00 € für die freiwillige Pensionsversicherung, ist das Nachkaufen ein richtig schlechtes geschäft.

Nun kennst du die günstigste und einfachste Methode ein pensionsberechtigt zu werden. Es liegt zwar noch weit in der Zukunft aber wir müssen damit rechnen, dass wir locker 80 Jahre alt werden. Natürlich können wir uns das nicht vorstellen, als Kinder konnten wir auch nicht glauben, dass wir mal 22 werden 🧓